Giugno 2018

Impianti FV su piattaforma GSE. La Strategia Energetica Nazionale conferma che la scelta a favore dello sviluppo delle fonti rinnovabili è irreversibile e vincente. La nuova Piattaforma per il monitoraggio degli impianti fotovoltaici di grande taglia rappresenta un primo passo del GSE per favorire il raggiungimento dell’obiettivo di 72 TWh di produzione fotovoltaica al 2030.

Per proiettare il Paese verso la decarbonizzazione e garantire uno sviluppo che sia davvero sostenibile sarà importante non solo realizzare nuovi impianti FER, ma allo stesso tempo mantenere in efficienza e potenziare quelli già esistenti nei siti con elevata disponibilità di risorsa rinnovabile. Le analisi geoanalitiche offerte dalla piattaforma, che comparano gli impianti con il relativo cluster di appartenenza, costituiranno un importante stimolo verso l’impiego delle tecnologie più innovative e verso il miglioramento delle operazioni di O&M anche a beneficio del mercato secondario.

In tale ottica Elettricità Futura e ANIE Rinnovabili auspicano quanto prima un ampliamento della nuova Piattaforma GSE anche alle altre fonti rinnovabili e agli impianti fotovoltaici di taglia media, laddove potrebbe essere più frequente imbattersi in casi di performance produttive sotto la media.

“Accogliamo con favore l’iniziativa presentata oggi dal GSE – sostiene Simone Mori, presidente di Elettricità Futura – che, insieme alle positive procedure operative per la gestione degli impianti, permetterà alle imprese produttrici di energia di cogliere le opportunità di revamping e repowering indicate dalla SEN e di contrastare adeguatamente i casi di invecchiamento precoce del parco impianti. Tali servizi di monitoraggio degli asset installati sul territorio – prosegue Mori – potranno a nostro avviso supportare anche le Regioni nella propria pianificazione energetica, favorendo la tutela del paesaggio e accelerando i processi di permitting”.

“Nel 2016 e 2017 – afferma Alberto Pinori, presidente di ANIE Rinnovabili – c’è stato un confronto costruttivo con il GSE che ha portato alla definizione delle procedure di ammodernamento e di potenziamento degli impianti FER incentivati. Tali procedure sono un ulteriore e fondamentale fattore per lo sviluppo del settore – prosegue Pinori –: in Italia nell’ultimo decennio si è sviluppata una generazione rinnovabile di quasi 40 GW, un patrimonio che va ben gestito e amministrato; esso dà e darà lavoro a tanti nostri concittadini e offrirà alle imprese tante opportunità di mercato.”

Empowering Innovation: barometro sulla Gestione e il Finanziamento dell’Innovazione all’interno delle imprese italiane sviluppato da Ayming, con la partnership di AIRI (Associazione Italiana per la Ricerca Industriale), ANDAF (Associazione Nazionale dei Direttori Amministrativi e Finanziari) e Spring (il Cluster Tecnologico Nazionale della Chimica Verde).

Lo studio ha visto la somministrazione da parte di Ayming di un questionario on line a cui è stato possibile accedere tra ottobre e dicembre 2017.

Il campione di aziende che ha risposto al questionario si concentra maggiormente nel Nord Italia, e nello specifico in Lombardia, Emilia-Romagna e Veneto; mentre le figure aziendali coinvolte appartengono per il 46% all’area finanza e amministrazione, per il 28% alle aree R&D e Innovazione e per il 14% alla direzione generale.

I settori industriali sono rappresentati in modo equilibrato, con una leggera predominanza dei settori manifatturiero (16% del totale), chimico/farmaceutico (13%) e agri-food (11%). La dimensione delle aziende, in termini di fatturato e di dipendenti, vede una maggioranza di PMI, il 65% del totale, e il 35% di grandi imprese.

Entrando nel merito dei risultati del Barometro il primo dato rilevato riguarda le aree di innovazione su cui le imprese si concentrano maggiormente: il 79% dei rispondenti si focalizza su innovazione di prodotti/servizi, il 58% su processi/procedure e solo il 29% indica di innovare a livello organizzativo.

Un dato interessante è emerso rispetto alla percezione che i partecipanti al sondaggio hanno del sistema economico del Paese.

Nonostante questa sia infatti negativa, i partecipanti ritengono che la competitività delle imprese per le quali lavorano sia complessivamente molto buona.

Le risposte raccolte evidenziano un forte status quo bias, i.e. il sistema economico e la sua competitività sono dati dagli attori del sistema stesso (e.g. le aziende) e, se questi sono competitivi, in linea di massima dovrebbe esserlo anche la percezione del sistema generale.

Degno di nota anche il confronto tra il livello di innovazione e l’importanza data all’innovazione all’interno delle aziende. Per il 60% dei partecipanti l’innovazione è una priorità e per il 35% è comunque un elemento molto importante.

Tuttavia, l’importanza data all’innovazione si riflette solo parzialmente sul livello percepito e i risultati raggiunti. Infatti, il 79% dei partecipanti all’indagine ritiene che il livello d’innovazione sia compreso tra buono e molto buono.

Di questi solo il 12% lo valuta come molto buono.

Da dove emerge questo gap tra importanza e livello percepito dell’innovazione?

Si possono effettuare diverse ipotesi, come ad esempio le criticità culturali e strutturali del nostro paese. Inoltre, l’innovazione sottende una naturale componente di rischio, che rappresenta il DNA di qualsiasi attività di esplorazione. Non solo. Per fare innovazione di qualità sono necessarie competenze di alto livello, che normalmente sono possedute da soggetti che hanno completato dei percorsi di alta formazione (e.g. PhD).

Se però si analizza il contesto italiano, si evince la drammatica “assenza” di questi profili all’interno delle aziende, nonostante il livello di occupazione complessivo sia molto alto, circa il 90% (Istat art. Adapt e AlmaLaurea 2015).

Questo dato non deve tuttavia trarre in inganno; se si scava più a fondo, si può notare che circa il 44% è relativo a contratti a termine, principalmente all’interno del mondo accademico. Tale situazione genera un’emorragia di risorse, la c.d. “fuga dei cervelli”, fenomeno che interessa circa il 13% dei nostri PhD (PhD e Lavoro, Bollettino Adapt 2015).

Altro risultato emerso dal Barometro Ayming che merita una particolare valutazione è il motivo che spinge le aziende a innovare.

Considerando l’intero campione dei rispondenti all’indagine, gli obiettivi principali delle attività innovative risultano essere “aumentare la competitività” (18%), “migliorare il prodotto” (16%), “acquisire efficienza” (16%) e “aumentare la customer satisfaction” (12%).

Se si analizzano le risposte in base alla dimensione aziendale, si evidenzia che il miglioramento del prodotto si posiziona al primo posto per le PMI e al terzo per le grandi imprese, che invece posizionano al primo posto l’aumento della competitività.

Da sottolineare il basso score raggiunto dalla “diversificazione del business”. In un contesto in cui la maggioranza delle risposte identifica l’innovazione come una delle priorità principali per lo sviluppo aziendale, un peso maggiore alla diversificazione sarebbe stato più coerente perché strettamente legata al processo di innovazione.

Una chiave di lettura potrebbe essere la scarsa propensione al rischio.

Lo sviluppo di nuovi prodotti per clienti esistenti è la strategia di diversificazione in teoria meno rischiosa, che consente di sostenere il processo d’innovazione esistente, minimizzando il rischio di navigare verso orizzonti meno noti o sconosciuti.

Sul tema della rilevanza degli attuali trend tecnologici non sorprende che i primi due posti della classifica siano occupati da “digitalizzazione”, considerato importante nell’88% delle risposte, e “Industria 4.0” (81%), mentre all’ultimo posto del podio si colloca “sostenibilità ambientale e sociale” (79%); “automazione” si colloca invece al 4° posto, ma con il 54% dei rispondenti che la considera “molto importante”.

Se consideriamo che i primi due e il quarto trend indicati come prioritari rappresentano alcuni degli elementi essenziali della trasformazione “produttiva” in ottica 4.0, emerge l’esigenza di evolvere verso un nuovo paradigma della produzione per garantire nel futuro un mantenimento, se non un’espansione, dei livelli di competitività delle imprese italiane.

Ai partecipanti al Barometro Ayming sulla Gestione e il Finanziamento dell’Innovazione è stato anche chiesto quali siano gli elementi più importanti per innovare efficacemente. Il 65% dei rispondenti ha indicato la “visione del management”, il 45% l’“approccio strutturato all’innovazione” e il 41% le “risorse finanziarie”.

Analizzando inoltre i dati relativi alla presenza in azienda di una strategia o di un processo di innovazione definiti, si nota come il 56% dei partecipanti sostiene di avere una strategia ben definita, il 50% ha formulato processi a sostegno di questa strategia e meno del 50% ha implementato un sistema di monitoraggio e valutazione delle performance.

Questi dati fanno emergere la necessità per le aziende di affrontare la sfida della strutturazione interna per trasformarla in una leva per migliorare l’efficacia, nonché l’efficienza, dei propri progetti innovativi.

In merito invece al peso degli investimenti in R&D rispetto al fatturato, il 53% dei rispondenti ha investito una percentuale fino al 5% del proprio fatturato, il 6% tra il 5 e il 10%, il 7% tra il 10 e il 20% e solo il 3% ha investito oltre il 20% del proprio fatturato.

È inoltre interessante notare che solo il 56% dichiara di avere un budget dedicato all’innovazione e la maggior parte dei partecipanti sostiene che tale budget aumenterà nel futuro.

Nell’ultima parte del Barometro Ayming, si è invece indagato l’utilizzo e l’efficacia degli incentivi fiscali e dei contributi nazionali e internazionali a sostegno dell’innovazione.

Dai dati emersi le imprese sembrano molto ben disposte nei confronti delle agevolazioni fiscali, in particolare nei confronti di quelle più recenti come il credito d’imposta R&D per il 74% dei rispondenti, il Piano Industria 4.0 per il 59% e il Patent Box per il 37%.

Il Patent Box si posiziona all’ultimo posto probabilmente a causa dei significativi ritardi nella fase di approvazione dovuti alla grande quantità di istanze presentate.

Rispetto ai grant nazionali, che risultano essere poco utilizzati dalla maggior parte dei rispondenti, la situazione sembra leggermente migliorare se si parla di programmi collaborativi internazionali, in particolare Horizon 2020, anche se solo il 26% dei partecipanti alla survey dichiara di avere esperienza in questo ambito, percentuale che scende ulteriormente al 16% se si prendono in considerazione i progetti in fase di svolgimento.

Ayming è un gruppo internazionale di Business Performance Consulting, con sede in 16 paesi. Belgio, Canada, Cina, Repubblica Ceca, Francia, Germania, Regno Unito, Ungheria, Italia, Giappone, Paesi Bassi, Polonia, Portogallo, Spagna, Stati Uniti. Ayming offre alle aziende un supporto strategico e operativo per il miglioramento e lo sviluppo delle proprie performance in tre aree chiave: Operations, Fiscal & Innovation e HR Performance. La mission di Ayming è di accompagnare i propri clienti attraverso Value Performance Program in prevenzione e gestione del rischio, ottimizzazione dei processi, dell’organizzazione e dei finanziamenti, sviluppo di strategie di crescita delle risorse.

Efficienza energetica 2017: anno di svolta: 6,7 miliardi di investimenti (+10%), mercato in fermento, ESCo cresciute in numero e in addetti. Il 2017 è stato un anno di grande fermento in Italia per il settore dell’efficienza energetica, finalmente avviato su un sentiero di solida crescita.

Gli investimenti si sono attestati a 6,7 miliardi di euro, con un trend che da 5 anni continua a mantenersi molto positivo: +10% rispetto al 2016, di nuovo un incremento a doppia cifra dopo il “boom” del 2014, e un tasso di crescita annuale composto (CAGR) dell’12%.

E dalla prospettiva degli operatori lo sviluppo sembra confermato anche nel corso del primo semestre 2018.

Sono le principali evidenze emerse dall’Energy Efficiency Report 2018 (ottava edizione) realizzato dall’Energy&Strategy Group della School of Management del Politecnico di Milano, che lo ha presentato questa mattina. Un accurato lavoro di raccolta e analisi dei dati portato avanti con la preziosa collaborazione di moltissime aziende e operatori del comparto.

“Non mancano le difficoltà e sono ancora molte le incertezze, a partire da quelle del quadro regolato¬rio – commenta Vittorio Chiesa, direttore dell’Energy&Strategy Group – eppure appare chia¬ro come il settore dell’efficienza energetica, per un periodo non piccolo considerato il ‘fratello mi¬nore’ delle rinnovabili, si sia definitivamente emancipato e abbia raggiungo la piena maturità.

Il 2017 infatti ha visto un fiorire di acquisizioni e operazioni di partnership strategiche che hanno ridisegnato il perimetro di attività delle grandi utilities e cambiato decisamente il panorama italiano delle ESCo: quelle certificate sono aumentate del 30% e si è sfiorata quo¬ta 10.000 addetti (+34%). Complessiva¬mente i numeri delle ESCo nel corso dell’ultimo anno sono cresciuti più che nell’intero periodo 2012-2016: segno inequivo¬cabile di un cambio di marcia”.

A guidare la classifica degli investimenti è ancora il segmento Home & Building con ben il 65% del totale (+10%), seguito dal 33% del comparto industriale (+12%), circa 2,2 miliardi di euro, e dalla Pubblica Amministrazione, buona ultima, che cuba appena il 2%.

I 6,7 miliardi di euro di investimenti in efficienza energetica hanno interessato diverse soluzioni e tecnologie, come dimostra l’analisi campionaria effettuata dall’E&S Group con la raccolta di informazioni da parte di 191 imprese industriali e interviste mirate a rappresentanti delle principali associazioni di categoria.

La parte del leone la fanno le pompe di calore, che da sole valgono il 21% del mercato (ne sono state installate circa 500.000), seguite da sistemi di illuminazione efficiente (18% degli investimenti), superfici opache (16% del mercato) e impianti di cogenerazione, che pesano per il 9% con l’installazione di circa 450-500 MW.

Le tecnologie che presentano un tasso di crescita negli investimenti superiore a quello della media di mercato (10%) sono soprattutto pompe di calore e sistemi di illuminazione, poi caldaie a condensazione, interventi sul processo produttivo e SGE.

Solo per motori elettrici e inverter (-17% e -30%), solare termico (-8%) e interventi nel campo della refrigerazione (-29%) si registra un segno negativo, cosa che testimonierebbe un crescente interesse verso gli interventi che coinvolgono l’involucro e i sistemi di condizionamento estivo e invernale a dispetto dei fattori di risparmio del vettore elettrico.

Nel comparto industriale le soluzioni di efficienza energetica maggiormente adottate nel 2017 sono state la cogenerazione e i sistemi di combustione efficienti, per un investimento rispettivamente di 582 e 493 milioni di euro, cioè oltre il 50% del totale del settore. Si attestano su buoni livelli (246 milioni, +23%) anche gli investimenti volti alla realizzazione di interventi ad hoc sul processo produttivo, seguono quelli sull’illuminazione degli edifici e di sostituzione di motori elettrici e inverter (-19%).

Se si guarda invece all’Home & Building, dei 4,4 miliardi investiti oltre l’80% si riferisce al segmento residenziale, un buon 15% agli uffici e la quota restante agli edifici ad uso del terziario privato (GDO e hotel), ma appena il 20% riguarda nuove costruzioni, ben l’80% delle spese in efficienza energetica è dedicato a interventi di retrofit. Nel complesso, le prime tre soluzioni tecnologiche adottate nel comparto sono state pompe di calore, superfici opache e sistemi di illuminazione.

I numeri dell’efficienza energetica in Italia nel 2017: le ESCo

Il 2017 può essere considerato come un momento di svolta, probabilmente il vero inizio dell’efficienza energetica 2.0 nel nostro Paese. Si è infatti registrata per la prima volta con chiarezza la tendenza di grandi utility ad acquisire i maggiori fornitori di servizi specializzati in determinati settori o tecnologie, con l’obiettivo di integrare in ottica complementare le proprie risorse e competenze con quelle di soggetti esterni che abbiano una buona visibilità e copertura del mercato.

Vi è stato poi l’ingresso di nuovi operatori, quali distributori e trasportatori di energia elettrica e/o gas, che hanno particolare interesse ad ampliare il proprio business e offrire così una vasta gamma aggiuntiva di prodotti e servizi. Altri soggetti «inconsueti» sono i fondi di equity dedicati al finanziamento di progetti di efficienza energetica che acquisiscono società di servizi energetici con ritorni di investimento attrattivi e con bassa volatilità.

Il fenomeno della concentrazione «pair-to-pair», ossia tra ESCo, invece non è particolarmente diffuso e nel nostro campione ha avuto luogo solamente nel 17% dei casi.

Il mercato dunque è diventato molto più dinamico: dal 2014 al 2017 le operazioni sono quintuplicate e si è assistito ad un ampliamento delle tipologie di soggetti acquirenti, non più solo utility, ESCo e Facility Management ma anche fondi di private equity, società di costruzioni, fornitori tecnologici e società coinvolte nella trasmissione dell’energia elettrica o nella distribuzione del gas.

Nei primi tre mesi del 2018 sono avvenute tre acquisizioni, nonostante l’incertezza politica che generalmente pesa su questi tipi di operazioni. Rimangono comunque ancora tanti piccoli operatori che continuano ad agire in maniera frammentaria e che non sembrano particolarmente interessati a un processo di aggregazione.

Nel corso del 2017 le ESCo certificate sono aumentate di circa il 30% (75 in più) rispetto al 2016, con una conseguente crescita di dipendenti che hanno raggiunto quota 9.819 (+2.476, pari al 34%), cioè in media 28 per impresa. Un incremento superiore a quello registrato nel periodo 2012-2016, segno inequivocabile di un settore che ha cambiato marcia nel corso dell’ultimo anno.

Tra le 347 ESCo certificate a fine 2017, il 47% vede nella consulenza tecnico-gestionale in ambito energetico il proprio core business, il 28% è nato come soggetto installatore di impianti elettrici e successivamente si è specializzato nell’efficienza energetica, mentre il resto si divide tra fornitori di tecnologie e utility. Rispetto al 2016, i ricavi delle ESCo sono cresciuti di oltre il 10%, passando dai 3 miliardi del 2016 ai 3,4 del 2017.

In particolare, il fatturato medio di quelle già certificate a fine 2016 si assesta sugli 11,8 milioni di euro, mentre quello delle 75 ESCo «nuove» è intorno ai 7 milioni. La crescita del 12% dei ricavi dell’ultimo anno è per oltre l’80% ascrivibile all’aumento del prezzo dei TEE, passati da 250 euro nel 2016 a 350 a fine 2017, e solo per la quota rimanente al miglioramento della «cattura» di valore.

Il “polso” degli investitori industriali: la propensione all’efficienza energetica

Tra gennaio e maggio 2018 l’Energy&Strategy Group ha diffuso un questionario tra gli oltre 700 energy manager dichiarati dalla Federazione italiana per l’uso Razionale dell’Energia (FIRE). Le 191 risposte hanno costituito un campione d’indagine analogo a quello sondato nel 2017, costituito da 183 imprese italiane: nonostante la differente composizione, le risposte sono state comparate (si tratta pur sempre del comparto industriale) per valutare le evoluzioni avvenute nel corso dell’ultimo anno.

L’interesse a ripetere l’indagine era dato anche dalle variazioni normative destinate a modificare lo scenario di riferimento.

La survey ha permesso di mappare più di 100 milioni di euro di investimenti in efficienza energetica compiuti nel 2017 e realizzati da più dell’80% del campione (nel 2016 era stato il 70%). Il dato è confermato dall’analisi dei trend di investimento: ben il 56% delle imprese intervistate ha dichiarato di aver investito di più nell’ultimo anno, il 39% si è mantenuto costante e solo il 5% ha diminuito (era il 13% l’anno precedente); per il 77% si è trattato di implementare una tecnologia alla volta, non di fare un unico intervento sistemico e integrato.

E ancora, il 70% ha realizzato gli interventi internamente e il 54% ha preferito far leva sulle proprie competenze per la gestione degli incentivi correlati, così come è prevalsa la volontà di gestire internamente il finanziamento necessario, attraverso mezzi quali il capitale proprio e/o il prestito bancario.

La riduzione dei consumi energetici è la ragione principale che spinge le imprese a valutare e realizzare gli investimenti in efficienza energetica, mentre il 57% lo ha fatto per sostituire impianti o macchinari obsoleti. Il principale freno agli interventi, riconosciuto da ben 2 imprese su 3, è dato dai tempi di ritorno eccessivi.

Il secondo maggior ostacolo, con una percentuale del 36%, riguarda l’incertezza del quadro normativo, ossia la difficoltà nel recepire in modo esatto gli obblighi e gli schemi di incentivazione, oltre che la discontinuità delle leggi.

Il meccanismo delle detrazioni fiscali: il bilancio per lo Stato

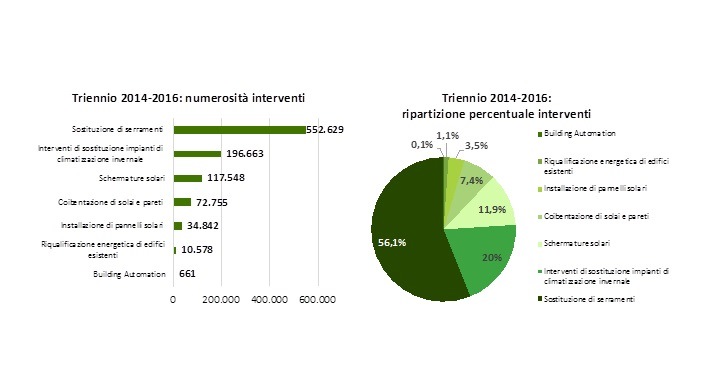

Nel triennio 2014-2016 sono stati realizzati circa un milione di interventi, più della metà dei quali legati alla sostituzione di serramenti e il 20% a quella degli impianti di climatizzazione invernale, per un totale di 9,5 miliardi di spesa a cui corrisponde una detrazione fiscale (al 65%) di 5,6 miliardi nei 10 anni seguenti.

Le tecnologie in efficienza energetica che hanno goduto del beneficio delle detrazioni fiscali nel 2016 hanno comportato un investimento di 3 miliardi di euro, con un costo per lo Stato di circa 1,8 miliardi, soprattutto per la sostituzione di serramenti e l’installazione di pannelli solari termici. Tali costi hanno tuttavia permesso alla filiera di sviluppare un certo dinamismo, benché dalla prospettiva del mercato gli interventi più proficui siano relativi a schermature e impianti di climatizzazione invernale, cioè quelli che meno pesano a livello di bilancio complessivo per lo Stato.

Per valutare la bontà degli investimenti nella prospettiva del risparmio energetico è stato poi introdotto un indicatore che valuta il costo netto per lo Stato quanto a energia (kWh) risparmiata, in modo da approfondire la coerenza tra l’incentivazione e l’obiettivo raggiunto.

In media il costo netto risparmiato per lo Stato è di 0,06 euro per kWh. Le quattro tecnologie che si pongono al di sopra di tale soglia sono schermature solari, sostituzione di impianti di climatizzazione invernale, sistemi di building automation e riqualificazione di edifici, le altre sono tutte al di sotto.

Le schermature solari, pur essendo quelle che presentano il miglior bilancio netto per la filiera e di conseguenza per lo Stato, non si dimostrano una tecnologia particolarmente efficiente dalla prospettiva del rapporto tra costo netto per lo Stato ed energia risparmiata. Lo stesso vale per la sostituzione degli impianti di climatizzazione invernale, i sistemi di building automation e la riqualificazione degli edifici.

Non c’è quindi una particolare coerenza tra investimento realizzato, risparmio energetico conseguito e costo netto per lo Stato, anche se mancano due considerazioni importanti: l’impatto positivo sull’indotto e la quota di mercato sommerso che è «emersa» per effetto di questo meccanismo.

La Legge di Bilancio 2018 ha ridisegnato lo schema di incentivazione delle detrazioni fiscali proprio per agevolare maggiormente i lavori che migliorano la prestazione globale degli edifici: serramenti e schermature solari vedranno scendere le aliquote di detrazione al 50%, mentre gli impianti di climatizzazione invernale resteranno al 65% qualora siano presenti sistemi di termoregolazione. L’adozione di un meccanismo più bilanciato e che preveda la possibilità di cedere il credito di imposta a tutti i soggetti potrebbe costituire un forte incentivo per l’ulteriore sviluppo del mercato dell’efficienza energetica.

Ciclomobilità e pianificazione urbanistica vanno di pari passo. E’ stato siglato l’accordo di collaborazione tra l’Istituto Nazionale di Urbanistica e COMUNI CICLABILI, il progetto promosso da FIAB-Federazione Italiana Amici della Bicicletta che, per il 2018, ha già assegnato la bandiera gialla della ciclabilità italiana a 69 amministrazioni locali.

La sinergia tra le due organizzazioni nasce da un’ineludibile e importante relazione che lega i temi della mobilità in bicicletta a quelli dell’urbanistica e della pianificazione territoriale.

Obiettivo della partnership è condividere, in primis, dati, metodi, informazioni e indicatori utili a studiare e monitorare al meglio la mobilità ciclistica nel nostro Paese (e il suo potenziale sviluppo), con particolare riferimento alle politiche di pianificazione territoriale nelle aree e negli spazi urbani.

Nel programma di collaborazione tra l’Istituto Nazionale di Urbanistica e FIAB Comuni Ciclabili risulta di comune interesse, dunque, esaminare le migliori pratiche nazionali ed estere per lo sviluppo della mobilità ciclistica e promuovere parallelamente ricerche e indagini tematiche congiunte, i cui risultati verranno messi a disposizione delle amministrazioni pubbliche e non solo.

Saranno le premesse fondamentali per impostare un lavoro coordinato e dare vita a un piano di iniziative concrete volte a supportare lo sviluppo della mobilità ciclistica all’interno di un’adeguata pianificazione urbanistica nei territori italiani nel rispetto delle diverse caratteristiche morfologiche, strutturali e sociali.

La prima iniziativa condivisa tra INU e FIAB Comuni Ciclabili sarà l’evento su “Ciclovie nazionali, locali e territori”, all’interno di Urbanpromo Green, la manifestazione di riferimento sulla sostenibilità organizzata dall’INU assieme a Urbit, che il 20 settembre prossimo a Venezia prevede un laboratorio di confronti e prospettive tra le esperienze in atto nel Paese, tra le quali gli esempi dei Comuni Ciclabili, con differenze di approcci, politiche, scelte progettuali e modelli gestionali.

“La neonata collaborazione con l’Istituto Nazionale di Urbanistica è un prezioso supporto al nostro progetto Comuni Ciclabili, che aprirà le iscrizioni per la sua seconda edizione proprio tra pochi giorni – dichiara Alessandro Tursi, vicepresidente FIAB e da poco anche vicepresidente di ECF-EuropeanCyclists’ Federation – Il riconoscimento di ‘Comune Ciclabile’ mira a valutare e valorizzare gli sforzi delle amministrazioni italiane attive in politiche bike-friendly, incentivando i territori a fare sempre meglio nel futuro per agevolare la scelta quotidiana della bicicletta come mezzo di trasporto per ogni necessità di spostamento”.

La valutazione dei Comuni viene fatta sulla base di dati omogenei e confrontabili, con numerosi indicatori che spaziano dalle infrastrutture alla governance, dal livello di motorizzazione alla comunicazione, utili ad attribuire un punteggio tra 1 e 5 bike-smile, che viene poi indicato sulla bandiera gialla di Comune Ciclabile. “Quello che concretamente sta nascendo in Italia grazie a questa iniziativa – sottolinea Tursi – è una vera e propria rete nazionale di amministrazioni locali che, di fatto, hanno la possibilità di condividere e scambiarsi idee ed esperienze sul tema della mobilità ciclistica, anche in campo urbanistico e infrastrutturale”.

Per Luigi Pingitore, Segretario generale dell’Istituto Nazionale di Urbanistica, “l’accordo di collaborazione tra INU e FIAB è nel solco di quanto l’Istituto sta sostenendo a favore di un nuovo modello di convivenza urbana, nel quale l’urbanistica ritorni a essere campo d’azione utile e autorevole; un modello – rimarca Pingitore – in cui l’accessibilità e, particolarmente, la ciclabilità dei territori ne siano componenti imprescindibili”.

Effective renovation strategy for buildings. The H2020 EmBuild project launches the Navigator, a practical guidance for the formulation and implementation of an effective renovation strategy for buildings.

In the event Energy Efficient Buildings – Plan. Invest. Renovate!, final conference of the EU-funded project EmBuild took place.

At the event, the Navigator, a comprehensive online guidance tool providing practitioners in Europe with practical instructions on how to design and implement a renovation strategy for buildings, was launched.

The H2020 project EmBuild worked directly with public authorities in towns and regions in Romania, Bulgaria, Slovenia, Croatia, Serbia and Germany, to generate new tools, better processes and enable higher capacity in local governments to design ambitious but realistic renovation strategies. Some of these efforts resulted in the Navigator, an online practical guidance that will navigate the reader through the steps and milestones of preparing a renovation strategy.

The EmBuild Navigator is structured around three main pillars: Plan, Invest, Benefits, which all are all aimed to provide local municipalities with the right toolbox to construct a successful strategy for the renovation of public buildings.

The Navigator starts with the planning: the value of a strategy consists not only in the renovation strategy itself but also in the process behind its development. The available tools include spreadsheets, templates and analysis on the exploration of the regulatory framework, the technical solutions, the barriers, and a national renovation strategy template respecting the requirements of Article 4 of the Energy Efficiency Directive.

The second step after the planning is the means needed to implement the strategy. EmBuild partners provided a set of best-practice examples and recommendations on how to plan and direct interventions on public buildings and private housing and attract investment.

The last section of the Navigator is focused on the wider benefits of energy efficiency. The Navigator provides local authorities with a reference to address benefits of renovation measures to target groups, as well as to strengthen motivational aspects in building renovation programs and illustrate that renovation is not only a matter of energy savings. The tools will raise the knowledge and awareness amongst local stakeholders on the wider benefits of renovation, such as comfort, air quality and local jobs.

With the use of EmBuild material, municipalities can use a comprehensive approach to plan, invest and implement wider benefits in their decision-making process and in the necessary reporting and evaluation schemes for deep renovation measures.

EmBuild – Empower public authorities to establish a long-term strategy for mobilizing investment in the energy efficient renovation of the building stock – is a project financed under the Horizon2020 Programme of the European Union and explores the modalities of investment in energy efficiency in public buildings with a special emphasis on the local level. Its main objective was to empower public authorities at local, regional and national level to formulate renovation strategies for the building sector that foster deep renovation and facilitate the acceleration of the renovation rate.

Partners of EmBuild: 10 partners: two have regional or international mandate (NALAS and BPIE), and 8 national partners from 6 countries: EnEffect (Bulgaria), REGEA (Croatia), GIZ, eza!, Technical University of Munich (Germany), AE3R (Romania), University of Belgrade (Serbia) and KSSENA (Slovenia).

EmBuild stands for Empower public authorities to establish a long-term strategy for mobilizing investment in the energy efficient renovation of the building stock.

This project has received funding from the European Union’s Horizon 2020 research and innovation programme under grant agreement No 695169.

– BYinnovation is the Italian Partner of BPIE

Renewable Energy: Transformation is picking up speed in the power sector, but urgent action is required in heating, cooling and transport. 178 GW of renewable power added globally in 2017.

Renewable power accounted for 70% of net additions to global power generating capacity in 2017, the largest increase in renewable power capacity in modern history, according to REN21’s Renewables 2018 Global Status Report (GSR).

But the heating, cooling and transport sectors – which together account for about four-fifths of global final energy demand – continue to lag far behind the power sector.

The GSR is the most comprehensive annual overview of the state of renewable energy worldwide.

New solar photovoltaic (PV) capacity reached record levels: Solar PV additions were up 29% relative to 2016, to 98 GW. More solar PV generating capacity was added to the electricity system than net capacity additions of coal, natural gas and nuclear power combined.

Wind power also drove the uptake of renewables with 52 GW added globally.

Investment in new renewable power capacity was more than twice that of net, new fossil fuel and nuclear power capacity combined, despite large, ongoing subsidies for fossil fuel generation. More than two-thirds of investments in power generation were in renewables in 2017, thanks to their increasing cost-competitiveness – and the share of renewables in the power sector is expected to only continue to rise.

Investment in renewables was regionally concentrated: China, Europe and the United States accounted for nearly 75% of global investment in renewables in 2017. However, when measured per unit of gross domestic product (GDP), the Marshall Islands, Rwanda, the Solomon Islands, Guinea-Bissau, and many other developing countries are investing as much as or more in renewables than developed and emerging economies.

Both energy demand and energy-related CO2 emissions rose substantially for the first time in four years. Energy-related CO2 emissions rose by 1.4%. Global energy demand increased an estimated 2.1% in 2017 due to economic growth in emerging economies as well as population growth. Renewable energy uptake is not keeping pace with this increasing energy demand and the continuous investment in fossil and nuclear capacity.

In the power sector, the transition to renewables is under way but is progressing more slowly than is possible or desirable. A commitment made under the 2015 Paris climate agreement to limit global temperature rise to “well below” 2 degrees Celsius above pre-industrial levels makes the nature of the challenge much clearer.

If the world is to achieve the target set in the Paris agreement, then heating, cooling and transport will need to follow the same path as the power sector – and fast.

These sectors have seen:

– Little change in renewables uptake in heating and cooling: Modern renewable energy supplied approximately 10% of total global heat production in 2015. National targets for renewable energy in heating and cooling exist in only 48 countries around the world, whereas 146 countries have targets for renewable energy in the power sector.

– Small changes are under way. In India, for example, installations of solar thermal collectors rose approximately 25% in 2017 as compared to 2016. China aims to have 2% of the cooling loads of its buildings come from solar thermal energy by 2020.

– In transport, increasing electrification is offering possibilities for renewable energy uptake despite the dominance of fossil fuels: More than 30 million two- and three-wheeled electric vehicles are being added to the world’s roads every year, and 1.2 million passenger electric cars were sold in 2017, up about 58% from 2016. Electricity provides 1.3% of transport energy needs, of which about one-quarter is renewable, and biofuels provide 2.9%. Overall, however, 92% of transport energy demand continues to be met by oil, and only 42 countries have national targets for the use of renewable energy in transport.

For these sectors to change, the right policy frameworks need to be put in place, driving innovation and the development of new renewable energy technologies in the sectors that are lagging.

“Equating ‘electricity’ with ‘energy’ is leading to complacency,” said Rana Adib, Executive Secretary of REN21. “We may be racing down the pathway towards a 100% renewable electricity future, but when it comes to heating, cooling and transport, we are coasting along as if we had all the time in the world. Sadly, we don’t.”

Arthouros Zervos, REN21 Chair, added: “To make the energy transition happen there needs to be political leadership by governments – for example by ending subsidies for fossil fuels and nuclear, investing in the necessary infrastructure, and establishing hard targets and policy for heating, cooling and transport. Without this leadership, it will be difficult for the world to meet climate or sustainable development commitments.”

About the REN21 Renewables Global Status Report

REN21’s Renewables 2018 Global Status Report presents developments and trends through the end of 2017, as well as observed trends from early 2018 where available.

First published in 2005, the annual Renewables Global Status Report is the most comprehensive and timely overview of the status, recent developments and trends in renewable energy markets, industries, investments, and policy developments worldwide.

By design, it does not provide analysis or forecast. Data are provided by a network of 900 contributors, researchers, and authors from all over the world.

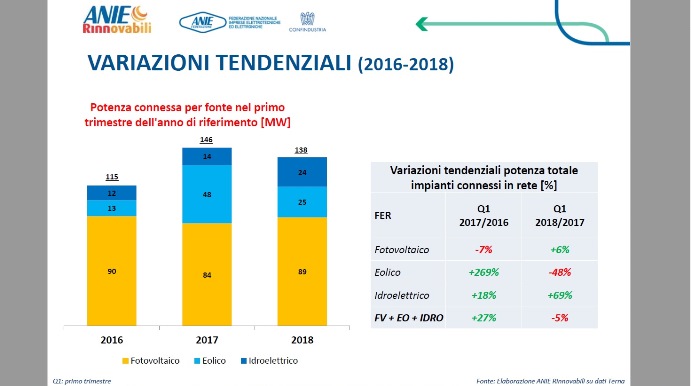

FER primo trimestre. Nel primo trimestre del 2018 le nuove installazioni di fotovoltaico, eolico e idroelettrico raggiungono complessivamente circa 138 MW (-5% rispetto al 2017).

Si conferma il trend mensile del fotovoltaico che con i 28,9 MW connessi a marzo 2018 raggiunge quota 89 MW complessivi (+6% rispetto allo stesso periodo del 2017). Si registra un incremento anche nel numero di unità di produzione connesse (+10%). Gli impianti di tipo residenziale (fino a 20 kW) costituiscono il 58% della nuova potenza installata nel 2018.

Le regioni che hanno registrato il maggior incremento in termini di potenza sono Abruzzo, Emilia Romagna, Liguria, Lombardia, Molise e Umbria, mentre quelle con il maggior decremento sono Basilicata, Calabria, Campania, Puglia, Sicilia e Valle d’Aosta. Le regioni che hanno registrato il maggior incremento in termini di unità di produzione sono Abruzzo, Friuli Venezia Giulia, Liguria, Molise, Puglia, Sardegna, Umbria e Veneto, mentre quelle con il maggior decremento sono Basilicata, Calabria e Valle d’Aosta.

Risulta complessivamente in calo l’eolico che nel primo trimestre del 2018 raggiunge quota 25,1 MW (-48% rispetto allo stesso periodo del 2017). Esaminando il trend mensile del 2018 è evidente che gennaio (solo 10 kW) e marzo (1,9 MW) non sono stati mesi positivi per il comparto, mentre in febbraio si è registrata l’attivazione di un impianto eolico da ben 22 MW in Basilicata. Complessivamente anche le unità di produzione risultano in calo (-92%) a causa della conclusione degli effetti dell’accesso diretto del DM 23.6.2016.

Le richieste di connessione di impianti di taglia inferiore ai 60 kW sono soltanto lo 0,3% del totale installato fino a marzo 2018, mentre gli impianti superiori ai 200 kW costituiscono il 99% del totale. Per quanto riguarda la diffusione territoriale, la maggior parte della potenza connessa (99%) è localizzata nelle regioni del Sud Italia.

Positivo l’inizio dell’anno per l’idroelettrico che raggiunge quota 24 MW complessivi (+69% rispetto al primo trimestre del 2017) nonostante il decremento registrato nelle installazioni dei mesi di febbraio (1,8 MW) e marzo (solo 0,6 MW installati).

In calo (-67%) anche le unità di produzione per questo comparto.

Le regioni che hanno registrato il maggior incremento di potenza nel primo trimestre del 2018 rispetto all’anno precedente sono Lombardia e Trentino Alto Adige. I nuovi impianti idroelettrici di taglia inferiore a 1 MW connessi fino a marzo costituiscono il 6% del totale.

DATI 2017: FER a +10% CON IL CONSUNTIVO 2017 DELLE BIOENERGIE

Si rende necessario aggiornare le elaborazioni del 2017 per consuntivare i dati del secondo semestre relativi al comparto delle bioenergie, che rispetto all’anno precedente ha conseguito un numero maggiore (+167%) di nuove installazioni, prevalentemente di piccola taglia (< 250 kW) che costituiscono il 55% della nuova potenza installata nel 2017. Nel 2017 le bioenergie con 44,6 MW di nuova potenza installata e 225 impianti raggiungono complessivamente 4.2 GW e un parco di oltre 3.000 impianti in Italia.

Le elaborazioni di ANIE Rinnovabili sui dati Gaudì di Terna, quindi, confermano nel 2017 un trend complessivamente positivo per la potenza di nuovi impianti FER entrati in esercizio. L’anno scorso si è infatti chiuso con un +10% rispetto al 2016 con differenti dinamiche per le singole fonti: positivo il contributo di eolico (+24%), idroelettrico (+20%) e fotovoltaico (+11%), negativo, invece, per le sole bioenergie (-49%). Trend analogamente positivo è quello dei sistemi di accumulo abbinati a impianti fotovoltaici di piccola taglia con un + 35% rispetto al 2016.

Per quanto riguarda la produzione da FER, il fotovoltaico risulta l’unica fonte in crescita rispetto al 2016 e con 24,8 TWh (+14% rispetto al 2016) ha contribuito all’ 8,7% della produzione nazionale. Il parco impianti a fine 2017 è costituito da 776.530 installazioni fotovoltaiche per circa 19,7 GW di potenza.

Stabile la produzione di energia eolica nel 2017 che si attesta sui 17 TWh (-0,2% rispetto al 2016) coprendo il 6,1% della produzione nazionale netta. Il parco eolico italiano è costituito a fine 2017 da 5.609 impianti per 9,8 GW di potenza.

Per quanto riguarda il parco idroelettrico nazionale, esso è costituito da 4.269 impianti corrispondenti a circa 18,7 GW. Si registra un calo (-14,3% rispetto al 2016) della produzione di energia idroelettrica (38 TWh) dovuto alla variabilità delle precipitazioni di anno in anno. Il contributo dell’idroelettrico alla produzione netta nazionale si è attestato al 13,2%.

Le bioenergie consolidano nel 2017 il proprio contributo raggiungendo quota 6,2% di copertura della produzione nazionale netta con 18 TWh (-1% rispetto al 2016). Infine, risulta in leggero calo (-1,4% rispetto al 2016) anche la produzione di energia da geotermoelettrico (5,8 TWh) con i suoi 34 impianti da 821 MW complessivi.

ANIE Confindustria, con oltre 1.300 aziende associate e circa 468.000 occupati, rappresenta il settore più strategico e avanzato tra i comparti industriali italiani, con un fatturato aggregato di 74 miliardi di euro (di cui 30 miliardi di esportazioni). Le aziende aderenti ad ANIE Confindustria investono in Ricerca e Sviluppo il 4% del fatturato, rappresentando più del 30% dell’intero investimento in R&S effettuato dal settore privato in Italia.

ANIE Rinnovabili è l’associazione che all’interno di ANIE Federazione raggruppa le imprese costruttrici di componenti e impianti chiavi in mano, fornitrici di servizi di gestione e di manutenzione, produttrici di elettricità in Italia e all’estero nel settore delle fonti rinnovabili: fotovoltaico, eolico, biomasse, geotermoelettrico, idroelettrico e solare termodinamico

IKN valorizza manager di talento: Retail Food Energy ha concluso l’edizione 2018 generando valore in tutti i partecipanti, sempre più numerosi. Organizzare eventi di successo oggi è sempre più impegnativo, perchè il tempo a disposizione dei manager è sempre meno ed il suo valore deve essere seriamente ricambiato, comunicando nuove conoscenze professionali e personali.