Dicembre 2021

Nuovi contributi imballaggi compositi a base carta diversi dai contenitori per liquidi. La nuova diversificazione, oggetto di studio da circa un anno, entrerà in vigore a partire dal 1 gennaio 2022.

Gli imballaggi compositi a prevalenza carta, diversi da quelli per liquidi, sono stati divisi in quattro tipologie in base al peso della componente carta sul totale del peso dell’imballaggio.

Le prime due tipologie, A e B, con una componente carta superiore o uguale rispettivamente al 90 e all’80%, pagheranno il CAC carta (dal 1° luglio 2021 ridotto a 25 EUR/tonnellata) e non sarà applicato loro nessun contributo aggiuntivo.

La terza tipologia, C, è quella che qualifica gli imballaggi in cui la componente carta è superiore o uguale al 60% e inferiore all’80%. Le operazioni di riciclo di questi imballaggi sono complesse e onerose: su 100 kg di imballaggi, più di 60 kg diventano scarto non riciclabile allo stato delle tecnologie attuali.

Gli imballaggi in questa fascia pagheranno dal 1° gennaio 2022 un extra-CAC di 110 EUR/tonnellata.

La quarta tipologia, D, è quella degli imballaggi compositi in cui la componente carta è inferiore al 60%: una percentuale che compromette la riciclabilità dell’imballaggio, annullandola, con ovvie conseguenze di impatto ambientale. Nel processo di riciclo, infatti, 100 kg di questi imballaggi producono più di 85 kg di scarto secco e quasi 150 kg di scarto bagnato da smaltire in discarica, dopo aver consumato acqua ed energia elettrica.

Per questi imballaggi il contributo extra sarà pertanto di 240 EUR/tonnellata. Rientreranno in fascia D anche quegli imballaggi la cui componente carta non verrà esplicitata.

Poiché si tratta quindi di imballaggi non riciclabili con carta e cartone, l’invito alle aziende che li producono e utilizzano è quello di suggerire in etichetta il conferimento in raccolta indifferenziata, al fine di minimizzare l’impatto ambientale legato alla gestione del loro fine vita.

La diversificazione contributiva è una delle leve impiegate per orientare le aziende verso imballaggi sempre più riciclabili.

Il test Aticelca (norma UNI) come metodo in prospettiva per la classificazione degli imballaggi compositi rispetto alla loro riciclabilità

Come comunicato, in questa prima fase di introduzione della diversificazione del contributo in base alla riciclabilità degli imballaggi compositi, il criterio adottato è quello del peso della componente carta.

A tendere, la volontà condivisa è di basarsi su un criterio più preciso e scientifico: ovvero la prova di laboratorio norma UNI 11743, base per l’applicazione del Sistema di Valutazione Aticelca 501. Per questo motivo le aziende che verificheranno il livello di riciclabilità dei propri imballaggi con tale test potranno usarne il risultato per la classificazione in una delle quattro tipologie di diversificazione.

Per domande e chiarimenti è a disposizione delle aziende consorziate il numero verde CONAI 800 337799.

tabella valori Contributi Ambientali per imballaggi in carta e cartone

Italia 1.000.000 impianti FV, ma siamo molto lontani dal raggiungere gli obiettivi prefissati. Nel 2022 il fotovoltaico passerà la soglia dei 1.000 GWp a livello globale e nei quattro anni successivi più che raddoppierà, installando ulteriori 1.400 GWp. Nei prossimi cinque anni il 95% di tutta la nuova capacità elettrica arriverà da rinnovabili e più del 50% sarà rappresentata dal fotovoltaico. Il motivo di questi numeri è molto semplice: solare ed eolico sono le soluzioni più economiche a livello globale. Questi i dati annunciati da Paolo Frankl, Direttore Energie Rinnovabili di IEA all’apertura del Forum di ITALIA SOLARE, che ha visto ieri a Roma lo svolgimento della sua prima giornata.

L’Italia intanto raggiunge il traguardo del primo milione di impianti fotovoltaici, come annunciato dal presidente di ITALIA SOLARE, Paolo Rocco Viscontini. “ Una cifra tonda importante che però non deve ingannare: siamo ancora molto lontani dagli obiettivi. A fine 2021 raggiungeremo i 22,4 GWp totali, quasi un terzo della Germania che coi suoi quasi 60 GWp garantisce al sistema energetico tedesco un significativo vantaggio, in termini di costi dell’energia, a favore delle imprese tedesche rispetto a quelle italiane”.

Dal 2014 a oggi le nuove installazioni italiane, con una media annuale di meno di 500 MWp, continuano a essere insufficienti per ridurre efficacemente la dipendenza dal gas e quindi per evitare o limitare gli aumenti dei prezzi dell’energia. Un costo per le famiglie e le aziende italiane di cui bisognerebbe chiedere conto a tutti i governi che si sono succeduti dal 2014 a oggi, sempre troppo preoccupati di difendere gli interessi delle partecipate (quindi del gas) piuttosto che della collettività.

I dati parlano chiaro: mentre in Italia (60 milioni di abitanti) nel 2021 si installeranno 950-1000 MWp, in Ungheria (9,7 milioni) 750 MWp, in Belgio (11,5 milioni) 950 MWp, in Francia (64,3 milioni) 1900 MWp, in Polonia (38 milioni) 2.690 MWp, in Spagna (46,7 milioni) 3200 MWp, in Olanda (16,7 milioni) 3400 MWp, in Germania (83 milioni) 5400 MWp.

Eppure oggi il fotovoltaico è l’unica soluzione immediatamente disponibile e di lungo termine contro il caro bollette. Già in passato il solare ha dimostrato di contribuire in modo sostanziale alla riduzione dei prezzi dell’energia: tra il 2008 e il 2014 si è registrato un calo del 40% del prezzo dell’energia, “ senza contare che è anche la soluzione principe per risolvere la crisi climatica ed è la tecnologia che crea più occupazione: da 2 a 6 volte più posti di lavoro rispetto alle altre tecnologie di produzione elettrica”, aggiunge Paolo Rocco Viscontini.

Secondo ITALIA SOLARE, per raggiungere gli obiettivi di sviluppo del fotovoltaico al 2030 e oltre è necessario dare massima priorità alla definizione degli obiettivi regionali e delle aree idonee, tra le quali dovrebbero rientrare da subito aree industriali, cave, discariche e aree agricole abbandonate. “La tutela dell’ambiente e della salute non deve dipendere dalla tutela del paesaggio ”, ha detto Paolo Rocco Viscontini con riferimento ai continui stop autorizzativi causati dalle sovrintendenze, con danni giganteschi per tutti gli italiani e per il paesaggio stesso, che pagherà a caro prezzo (e in realtà già sta pagando) queste opposizioni, in termini di siccità e dissesti idrogeologici causati dai sempre più frequenti eventi climatici catastrofici.

Per le autorizzazioni, la semplificazione auspicata con la Procedura Abilitativa Semplificata (PAS) per impianti su terreni industriali, cave e discariche purtroppo non sta funzionando perché il MITE ha precisato che, per evitare rischi di artati frazionamenti, le linee di connessione devono seguire gli iter autorizzativi standard in presenza di vincoli (che come noto sono sempre presenti lungo le linee), anche in presenza di cavi interrati, nonostante le normative vigenti prevedano il contrario. Ancora una volta non si è stati capaci di semplificare per davvero. Si auspica che il MITE collabori con gli operatori prima di uscire con provvedimenti che alla fine risultano ottenere risultati opposti rispetto a quelli attesi e pure dichiarati.

Al Forum ITALIA SOLARE la discussione è tornata anche sul Capacity Market , ricordando che dall’1 gennaio 2022 causerà aumenti alle bollette degli italiani per 1,2 miliardi di euro nel solo 2022, per salire ulteriormente negli anni seguenti. Si potevano risparmiare importanti somme se le installazioni fotovoltaiche non fossero state così basse dal 2014 a oggi e se le previsioni di Terna avessero considerato i GWp fotovoltaici ed eolici previsti nel PNIEC con ben più GW di stoccaggi di quelli considerati attualmente nel PNIEC.

Rocco Viscontini ha infatti sottolineato che si sta probabilmente sottovalutando il potenziale degli accumuli per le nuove installazioni: il PNIEC prevede 10 GW al 2030 quando invece si potrebbero installare molte decine di GW visti i trend di crescita delle capacità produttive e di decrescita dei prezzi.

Risultato: una sovracapacità pressoché certa, con centrali a gas che tra pochi anni prenderanno importanti somme per non funzionare mai, con costi per gli italiani molto elevati.

Si è quindi ricordato che la transizione energetica, meglio definita dal Prof. Lorenzoni, uno dei relatori del Forum, “svolta” energetica, necessita di un’adeguata evoluzione del mercato per consentire una corretta e ampia partecipazione delle FER, degli accumuli e della domanda. Per questo occorre definire rapidamente e in modo chiaro i servizi ancillari che potranno essere forniti dai produttori di energia rinnovabile, prestando attenzione a evitare conflitti di interesse dei soggetti deputati a scrivere le regole o a fornire le informazioni utili a tutti gli operatori.

Altro tema che sta a cuore alle aziende iscritte a ITALIA SOLARE, ormai quasi 700, vista la costante crescita della base associativa, è la concorrenza, reputata sleale, delle aziende controllate dalle partecipate di Stato la cui forza, di immagine e finanziaria, si basa sulle concessioni. “I soldi delle partecipate provenienti dalle concessioni non possono essere utilizzati per fare concorrenza ad aziende private e per acquistare società terze in settori in concorrenza con aziende private” ha sottolineato Rocco Viscontini a nome dei numerosi soci di ITALIA SOLARE.

Infine è stato rimarcato che con le previsioni di crescita del fotovoltaico dei prossimi anni è senza dubbio arrivato il momento di tornare a pensare seriamente a una filiera industriale nazionale dei componenti per gli impianti fotovoltaici. Si teme però che i fondi del PNRR, che rappresentano senza dubbio una grande opportunità di sviluppo industriale, non siano spesi né correttamente né bene: “ Non piace leggere, già nel testo del PNRR stesso, i nomi di beneficiari di contributi pubblici senza trasparenza e chiarezza sui criteri di assegnazione dei relativi fondi. Chiediamo gare a evidenza pubblica per l’assegnazione dei fondi per le produzioni industriali”, ha concluso Rocco Viscontini.

ITALIA SOLARE è un’associazione di promozione sociale che sostiene la difesa dell’ambiente e della salute umana supportando modalità intelligenti e sostenibili di produzione, stoccaggio, gestione e distribuzione dell’energia attraverso la generazione distribuita da fonti rinnovabili, in particolare fotovoltaico. Promuove inoltre la loro integrazione con le smart grid, la mobilità elettrica e con le tecnologie per l’efficienza energetica per l’incremento delle prestazioni energetiche degli edifici.

“ITALIA SOLARE è l’unica associazione in Italia dedicata esclusivamente al fotovoltaico e alle integrazioni tecnologiche per la gestione intelligente dell’energia”.

ph. © Enrico Rainero

Rifiuti urbani circular economy. In Italia il settore della gestione dei rifiuti urbani ha resistito bene alla pandemia: il 2020 ha visto investimenti in crescita, 538 milioni, +8,2% sul 2019, e numerose acquisizioni e alleanze, che hanno coinvolto nuovi player da altri mercati.

Cresce l’interesse verso i rifiuti speciali, che aumentano per quantità (+3,1%) e sono sempre più spesso gestiti anche da aziende attive negli urbani (una su quattro). E le classiche utility dei servizi di “nettezza urbana” cambiano perimetro: con l’acquisto di imprese industriali si allargano alle attività imprenditoriali del riciclo e dei materiali.

Sono alcuni dei dati salienti del Was Report 2021, presentato nel corso del convegno “Waste management e convergenze industriali. Il PNRR tra rifiuti urbani e speciali” da Alessandro Marangoni, ceo di Althesys e coordinatore del think tank Waste Strategy.

“È in atto nel settore un cambiamento che ne sta ridisegnando i confini” ha sottolineato Alessandro Marangoni. “La gestione dei rifiuti, tema sempre cruciale nel nostro Paese, sta arrivando a un livello di maturità nel recupero e valorizzazione dei materiali che attrae l’interesse di aziende impensabili fino a pochi anni fa. L’innovazione tecnologica e la convergenza tra settori diversi sarà spinta anche dai cospicui fondi del PNRR, dato che l’Italia è la nazione che assegna le maggiori risorse al waste management”.

Un settore dinamico

L’esame delle prime 240 imprese di gestione dei rifiuti urbani evidenzia un settore resiliente alla crisi, che nel 2020 ha realizzato 12,1 miliardi di valore della produzione, di cui 9,6 nella raccolta e trattamento (+1,9%) e 2,5 miliardi nella selezione e valorizzazione. Quest’ultimo segmento è quello che cresce maggiormente (+5%) e che è più interessato da integrazione verticale e orizzontale. Gli investimenti nella raccolta-trattamento crescono dell’8,2% da 497,7 a 538,5 milioni di euro.

Le grandi multiutility hanno effettuato il 65,3% degli investimenti nel 2020, contro il 50,4% del 2019.

Nel 2020 sono tornate a crescere le operazioni straordinarie, dopo un triennio in calo, con 21 transazioni, di cui 10 interessano il settore dei rifiuti speciali. Sono le grandi multiutility le protagoniste delle acquisizioni, soprattutto di imprese attive nel riciclo dei materiali.

L’innovazione accelera la convergenza industriale

Avanza la progressiva convergenza tra business diversi nell’ambito delle utility, con una crescente connessione tra energia, rifiuti e idrico, nonché tra rifiuti speciali e urbani, che sta rivoluzionando il settore. La ricerca di soluzioni innovative e tecnologie «disruptive» per gestire i rifiuti più difficili da riciclare apre le porte a nuovi player e mercati. Questa evoluzione rende meno netti i confini tra i business, avvicinando le varie fasi della filiera, rifiuti urbani e speciali, player e settori diversi.

Emergono, in ordine di tempo e di innovatività, alcune tendenze: integrazione a valle, in particolare nella valorizzazione e nel recupero e riciclo dei materiali provenienti dalla raccolta differenziata. In alcuni casi l’integrazione a valle non solo sta trasformando l’assetto della filiera, ma anche ridisegnando la fisionomia di alcune utility.

Convergenza tra business differenti e tra settori industriali diversi, come lo sviluppo nel trattamento della Forsu o delle plastiche di player energetici in ottica waste to energy o waste to fuel. Sviluppo di tecnologie innovative anche attraverso alleanze con player esterni al settore dei rifiuti, come, ad esempio, iniziative nelle soluzioni waste to chemicals.

Il comparto dei rifiuti speciali

L’evoluzione in corso tocca anche il mercato dei rifiuti speciali, che si sta progressivamente avvicinando a quello degli urbani. Crescita e maggiore redditività spingono varie utility a svilupparsi in questo settore: se gli urbani nel 2020 sono diminuiti in volume dell’1,6% sul 2019, gli speciali sono aumentati del 3,1%, sebbene molte aziende abbiano segnato un calo a causa dei lockdown.

Almeno un quarto delle Top 124 aziende degli urbani gestisce, in misura diversa, anche rifiuti speciali e nel 2020 hanno trattato 4,33 milioni di tonnellate di speciali a fronte di 8,59 milioni di urbani.

Le 50 maggiori imprese che gestiscono prevalentemente rifiuti speciali registrano un valore della produzione aggregato di 2,77 miliardi di euro. Larga parte dei mercati di questi rifiuti sono presidiati da aziende specializzate, in genere private e di dimensioni contenute. Alcune utility hanno acquistato imprese in questo comparto, a conferma dell’assottigliarsi dei confini tra i settori, con un crescente incrocio tra i vari segmenti di mercato e integrazione tra operatori differenti.

Una spinta agli investimenti e all’innovazione dal PNRR

Il PNRR italiano riconosce un ruolo chiave all’economia circolare, assegnando 59,47 miliardi di euro, di cui 2,1 miliardi per migliorare la capacità di gestione dei rifiuti. Se, a prima vista, queste risorse possono apparire limitate, in realtà sono significative, dato che gli investimenti annui effettuati dalle maggiori aziende dei rifiuti urbani analizzate dal WAS negli ultimi anni oscillano tra i 380 milioni di euro del 2017 e i 540 milioni del 2020.

Il confronto tra il PNRR italiano e quelli di Francia e Spagna evidenzia alcune differenze, sia in termini di risorse (maggiori in Italia) che di scelte rispetto alle varie forme di recupero, incluso l’energetico.

In conclusione, il WAS Report 2021 mostra un settore in rapido cambiamento, con un’accelerazione di alcune tendenze già evidenti negli anni passati: investimenti, aggregazioni e innovazione tecnologica stanno sfumando i confini tra i diversi mercati. Il brutto anatroccolo dell’industria del waste management si sta trasformando in uno dei più bei cigni dell’economia circolare.

Althesys è una società professionale indipendente specializzata nella consulenza strategica e nello sviluppo di conoscenza. Opera con competenze di eccellenza nei settori chiave di ambiente, energia, infrastrutture e utility, nei quali assiste imprese e istituzioni.

WAS – Waste Strategy è il think tank di Althesys che analizza la filiera produzione-consumo del waste management e del riciclo con un approccio integrato, che unisce la prospettiva aziendale e industriale a una visione di sistema. Lo scopo è fornire una visione unitaria e proporre strategie d’impresa e politiche di sistema che integrino i diversi aspetti: ambientali, sociali, industriali, economici, normativi e tecnologici.

Hydrogen plan on energy prices. The EU’s hydrogen plan for transport goes beyond what is needed for hard to electrify sectors like shipping and aviation and risks driving up energy prices without additional renewables.

The EU’s plan to mandate green hydrogen in the EU energy mix by 2030 could drive up demand for electricity by almost one-fifth, new Transport & Environment (T&E) analysis shows. This would heap pressure on electricity demand at a time when energy prices are at an all time high. Any increase in hydrogen production is reckless without additional renewables, says T&E in a new paper.

The European energy grid is gradually decarbonising with more renewables and less fossil fuel coal and gas-powered electricity. But without additional renewables tied to hydrogen targets, the EU’s plan will likely result in renewables being diverted from the grid and undercut the emissions savings from electric vehicles by making the grid dirtier. With gas the most common marginal fuel to plug gaps, this strategy would be punishingly expensive with gas prices so high.

Geert Decock, electricity and energy manager at T&E, said: “The EU is playing a high risk hydrogen strategy. We do need hydrogen for ships and planes, but it is reckless to heap unnecessary pressure on wind and solar when clean electricity will be needed to power the growing number of electric cars and heat pumps for homes.”

As part of its ‘Fit for 55’ package, the European Commission put forward several proposals for boosting the use of renewable hydrogen. This includes a 2.6% target for renewable fuels of green hydrogen and e-fuels [1] to be used in transport as well as replacing 50% of grey hydrogen used in industry.

The analysis finds that the EU’s green hydrogen plan would increase demand for renewable electricity by almost one-fifth (17%) of overall electricity demand in 2030 – equivalent to adding the electricity consumption of France (500 TWh). In contrast just 6% of additional electricity would be needed to charge 30 million battery electric cars, trucks and buses.

While hydrogen is essential for decarbonising hard to electrify sectors like shipping and aviation, the target set by the Commission for hydrogen in transport is almost twice as high as what is needed for ships and planes during this period, says T&E. This would mean liquid e-fuels being used in combustion engine vehicles where you would need four times more renewable energy to power a hydrogen-powered car than a battery electric one. The group supports an ambitious but lower target of 1.6%.

Geert Decock concludes: “The EU must ensure that any hydrogen production is coupled with new renewable energy generation. Otherwise today’s high gas and electricity prices will feel like a bargain compared with what’s to come.”

[1] These targets are included in the Commission proposal for a review of the Renewable Energy Directive, which sets targets for so-called Renewable Fuels of Non-Biological Origin, aka RFNBOs. This umbrella term encompasses not only hydrogen in an electrolyser powered with renewable electricity, but all types of efuels: e-ammonia, e-methanol, but also synthetic hydrocarbons like e-kerosene, e-diesel or e-gasoline.

SW gestione patrimoni immobiliari. PlanRadar è un software provider in rapida crescita leader in Europa nella documentazione digitale, pianificazione e gestione della costruzione e dei patrimoni immobiliari. Lanciata per la prima volta nel 2014, in Austria, con l’obbiettivo di semplificare la documentazione dei progetti di costruzione e la comunicazione tra tutte le parti coinvolte – progettisti, imprese di costruzione, direzione lavori, fornitori e commercianti, supervisori della costruzione, proprietari di edifici e gestione della proprietà – PlanRadar costituisce oggi la soluzione più completa e di facile utilizzo da qualunque dispositivo (iOS, Android e Windows) per la gestione dei documenti e delle informazioni nel settore delle costruzioni.

In Europa, e in particolare in Germania, il software è oggi il partner di riferimento per le aziende del settore immobiliare. Fra i principali clienti europei troviamo CBRE, Allianz Real Estate, Cushman & Wakefield e Stratbag, mentre in Italia la società è partner di Impresa Percassi, Deerns, Knight Frank, Arcadis ed ESA Engeneering.

Il modello di business e il concept di PlanRadar si basano su un’applicazione web e un’app mobile che consentono di archiviare la documentazione e di comunicare senza interruzioni tutte le informazioni e attività, dal progetto architettonico alla costruzione dell’edificio fino alla fase successiva di property management, coinvolgendo tutti i partecipanti al progetto. Inoltre i partner e i subappaltatori delle aziende clienti, specialmente la forza lavoro attiva in cantiere o che lavora per conto di società di property management, hanno la possibilità di usufruire gratuitamente dell’app PlanRadar se adottata in cantiere, con un conseguente vantaggio per tutte le parti.

L’aumento dell’efficienza lavorativa e la riduzione della frequenza di errori che deriva dall’utilizzo di PlanRadar garantisce alle società clienti un importante vantaggio competitivo, che ha consentito alla società di posizionarsi nel mercato registrando tassi di crescita costantemente elevati sin dalla sua fondazione.

Nella prima metà del 2021, il numero di clienti è salito a oltre 13.000 e il numero di utenti a oltre 100.000, con la quota maggiore di essi proveniente dal mondo dell’architettura, dell’ingegneria, dal settore delle costruzioni e del property management.

PlanRadar ha attualmente clienti in oltre 55 paesi in tutto il mondo, che possono usufruire del prodotto nella lingua del paese in cui operano. L’espansione geografica, infatti, è stata presa in considerazione con l’apertura di diverse sedi estere. La sede centale è a Vienna e la società ha uffici in Europa sud-orientale, Scandinavia, Germania, Francia, Polonia, Regno Unito, Russia, Spagna, Italia e Paesi Bassi.

Nella fase di crescita da start-up a leader in Europa nella documentazione digitale, pianificazione e gestione della costruzione e dei patrimoni immobiliari, anche la struttura proprietaria della società è cambiata. Oggi investitori di venture capital, delle costruzioni e del settore IT come la newyorkese Insight Partners e la società di venture capital e.ventures possiedono infatti azioni in PlanRadar.

– Clienti: 13.000+

– Utenti: 100.000+

– Dipendenti: 200+ in 11 sedi nel mondo

– Progetti portati a termine/settimana : 25.000+

– Paesi : 55

– Account di prova/mese: 7.000

– Il 75% dei clienti ha scelto PlanRadar per la semplicità di utilizzo

I vantaggi di PlanRadar secondo i clienti

Secondo quanto rilevato dalla 2020 PlanRadar Customer Survey, il 96% dei clienti ha riscontrato un’esperienza positiva utilizzando la soluzione PlanRadar, con risparmi in termini di tempo nella gestione errori (87%) e durante le visite in loco (77%). La ricerca ha evidenziato inoltre quanto fossero inclini i clienti a utilizzare PlanRadar in nuovi progetti (95%). Infine il 75% dei clienti ha dichiarato di aver scelto PlanRadar per l’estrema facilità d’uso, mentre l’88% dei subbappaltatori ha affermato che era pronto a utilizzare PlanRadar.

Nell’ambito della 2021 PlanRadar Subcontractor Survey, il 91% dei subbappaltatori intervistati ha dichiarato che il punto di forza di PlanRadar è la facilità d’uso.

La soluzione software PlanRadar per tutte le fasi del ciclo di vita di un immobile

Una comunicazione semplice e inequivocabile e informazioni a portata di mano in qualsiasi momento giocano un ruolo chiave nel complesso sistema dei cantieri e successivamente nella gestione degli immobili per quanto riguarda l’efficienza dei costi, la trasparenza e la riduzione preventiva degli errori.

Ecco perché il primo grande vantaggio di PlanRadar è la facilità d’uso: la struttura intuitiva del software, infatti, permette ai clienti di lavorare al loro primo progetto in pochi minuti, generalmente senza la necessità di alcun training. I dati e i task sono registrati ed elaborati come ticket su planimetrie digitali, mentre le nuove planimetrie vengono inserite tramite la funzione “drag and drop”, di fatto abbandonando le vecchie documentazioni cartacee.

Continuità dei dati dalla prima progettazione

PlanRadar è utilizzato specialmente per i piani di progettazione digitali, che idealmente vengono già trasferiti sul software dagli architetti progettisti. In questo modo i dati generati vengono utilizzati successivamente per tutti quei task che devono essere gestiti nel ciclo di vita di un immobile. Nella fase di costruzione questi includono in particolare: il coordinamento del cantiere e della pianificazione, l’esecuzione della costruzione, la supervisione locale della costruzione, in concomitanza alla verifica e al monitoraggio dei costi.

Il trasferimento in digitale di tutti i dati della fase di costruzione rappresenta dunque un’importante base informativa per le attività di facility, property e asset management nel funzionamento e nella manutenzione degli immobili.

L’esaustiva banca dati disponibile su PlanRadar viene utilizzata anche per il lavoro quotidiano dei property e dei facility manager. Se, per esempio, è necessario effettuare una riparazione, il luogo in cui è presente il danno viene segnalato direttamente sulla planimetria elettronica: in questo modo i tecnici posso individuare autonomamente il danno e procedere con l’apertura del ticket, con il vantaggio di avere a disposizione tutte le informazioni strutturali in archivio che possono rivelarsi necessarie o utili per effettuare correttamente la riparazione.

Gestione semplice grazie alla combinazione di tutti i mezzi di comunicazione

Nei progetti edilizi e immobiliari, le informazioni devono essere veloci, chiare e disponibili. PlanRadar permette esattamente questo combinando tutti gli strumenti utili e necessari in un unico sistema: piani di costruzione digitali, testi, immagini, note vocali e report digitali. Grazie inoltre alla disponibilità del software in 19 lingue diverse, raramente è necessario un chiarimento da parte dei reali utilizzatori: questo si traduce a sua volta in un’elaborazione più veloce dei compiti, in una maggiore efficienza dei costi e, grazie alla migliore comprensibilità, anche in una minore frequenza di errori per le aziende.

Informato uno, informati tutti: accesso ai dati per tutti i partecipanti al processo

Di regola, le informazioni devono raggiungere diversi soggetti in cantiere e del comparto immobiliare. PlanRadar trasmette automaticamente i dati a tutti i dipendenti e partner di progetto che hanno accesso al software: questo assicura che tutti siano pienamente informati sullo status dei lavori del rispettivo ticket. Tutti i dati sono memorizzati in cloud in modo sicuro e permanente, le informazioni pertanto non vengono perse.

Creazione di documentazione con relativo risparmio di tempo e denaro

L’estesa richiesta di documentazione per le imprese edili e immobiliari rappresenta un fattore di tempo e costi non trascurabile. Grazie a modelli già strutturati e caricati su PlanRadar, tutti i report standard obbligatori possono essere creati in poco tempo, risparmiando tempo e denaro rispetto al passato. Sono disponibili modelli per i cinque use case più comuni: gestire le planimetrie, registrare le non conformità, creare report e verbali, aggiornare le checklist e organizzare la manutenzione programmata e straordinaria.

Smartphone, tablet, laptop, PC: PlanRadar funziona su tutti i dispositivi finali

Come piattaforma di comunicazione, PlanRadar connette i dipendenti di diverse aziende e da diverse postazioni di lavoro, motivo per cui il software è progettato per essere utilizzato su tutti i dispositivi (desktop, tablet, smartphone) su sistemi Android, iOS, macOS e Windows. Questo rende PlanRadar la soluzione ideale per il lavoro di cantiere così come in ufficio.

Adatto per cantieri: il software perfetto per lavorare in condizioni difficili

Gli esperti di costruzione sono coinvolti nella progettazione di PlanRadar almeno nella stessa misura degli specialisti IT. PlanRadar non è dunque un software da ufficio che può essere utilizzato solo in cantiere, ma un software ottimizzato per la gestione edilizia e immobiliare in loco che si integra in modo efficiente nel contesto IT dell’ufficio.

Questa filosofia di prodotto si riflette in soluzioni e caratteristiche pratiche per l’utilizzo in cantiere: ne sono un esempio l’integrazione di note vocali, che sostituiscono la tradizionale digitazione di testo che può essere scomoda e soggetta a errori in diverse situazioni, o la funzione offline, che permette l’utilizzo di PlanRadar anche senza una connessione Internet funzionante. O ancora la condivisione di foto o video direttamente sul sistema, che consentono di evitare l’utilizzo di tanti strumenti separati.

Modello di prezzo equo con utilizzo gratuito per i partner di progetto

Il modello di pricing di PlanRadar è strutturato in modo tale che anche i partner di progetto e i subappaltatori dei clienti possono utilizzarlo senza dover pagare per una propria licenza. Ciò significa che tutte le parti coinvolte nel processo utilizzano attivamente PlanRadar e possono quindi beneficiare dei vantaggi di efficienza di questa soluzione software altamente specializzata per l’industria immobiliare e delle costruzioni. È possibile infine usufruire di un periodo di prova gratuito di un mese per testare il software e decidere se acquistare la licenza.

PlanRadar – Credenziali e success story in Europa

– L’edificio direzionale Atlas a Monaco di Baviera per Allianz real estate

– La Varso Tower (l’edificio più alto in Europa) per HB Reavis

– Il sistema di aerazione delle stazioni della metropolitana di Barcellona per Avensis Ingenieros

– Il ponte croato in costruzione Pelješac Bridge per Institut IGH

Electricity Market Report 2021 dell’Energy-Strategy Group – School of Management Politecnico di Milano. Mercato elettrico: elettrificazione dei consumi e diffusione delle rinnovabili in Italia crescono a ritmi insufficienti per gli obiettivi 2030

Le consistenti azioni di policy emanate a livello comunitario hanno ridato ottimismo agli operatori.

La diffusione delle energie rinnovabili, la riduzione del parco di generazione termoelettrica e l’elettrificazione dei consumi sono i tre fattori principali che hanno caratterizzato negli ultimi anni l’evoluzione del sistema elettrico in Italia, promuovendone la progressiva decarbonizzazione. Tuttavia, l’elettrificazione dei consumi (utilizzo del vettore elettrico invece di altri vettori energetici) e le installazioni di impianti a fonte rinnovabile crescono con tassi insufficienti per il raggiungimento degli obiettivi nazionali al 2030, benché gli scenari evolutivi e le politiche energetiche disegnino una prospettiva in ascesa, a partire dall’immatricolazione di 100.000 auto elettriche nei primi nove mesi del 2021, tanto da raddoppiare il parco circolante rispetto alla fine del 2020. A dirlo è l’Electricity Market Report dell’Energy&Strategy Group della School of Management del Politecnico di Milano.

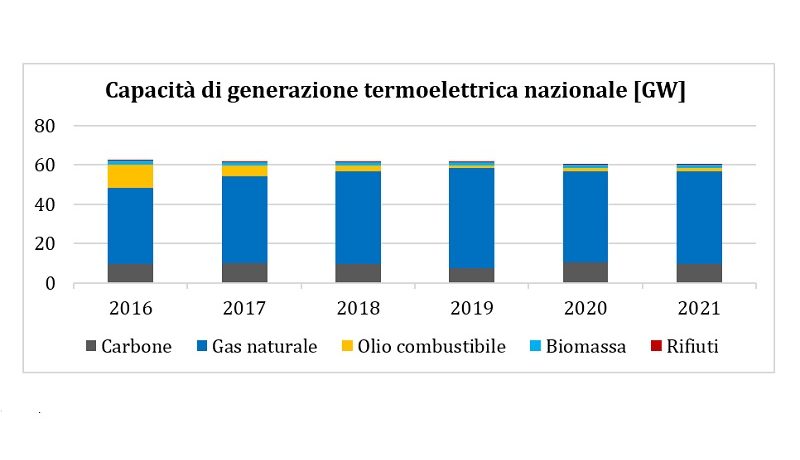

La capacità installata di impianti a fonte rinnovabile in Italia supera oggi i 56 GW, grazie soprattutto al solare e all’eolico, viceversa quella termoelettrica si è gradualmente ridotta: circa 60 GW, rispetto ai 77 GW del 2012, per il 77% rappresentata da impianti alimentati a gas naturale e per il 17% da impianti a carbone, che dovranno essere dismessi nel corso dei prossimi 5 anni. Il tasso di elettrificazione dei consumi si è invece mantenuto pressoché costante a circa il 20% nell’ultimo decennio, anche se sono evidenti i cambiamenti nella copertura della domanda di energia elettrica, soprattutto osservando che l’incidenza degli impianti termoelettrici tradizionali si è ridotta dal 74% nel 2005 al 54% nel 2020, mentre le rinnovabili sono passate dal 14% al 38%. Inoltre, nel 2021 si è assistito a una crescita pressoché continua del prezzo dell’energia (nei primi nove mesi, +64,6% su base annua rispetto al 2019 e + 121,3% rispetto al 2020) dovuta all’aumento del costo del gas, che deve far riflettere sulla forte dipendenza dalle fonti fossili del mix di generazione italiano.

Le cifre insomma non sono esaltanti, tuttavia si respira un clima di fiducia

“Le consistenti azioni di policy emanate a livello comunitario tra la fine del 2020 e il 2021 per favorire una ripresa economica sostenibile (il «Green Deal», il «Next Generation EU», il «Fit for 55») hanno ridato slancio all’ottimismo degli operatori del settore sull’evoluzione del sistema elettrico italiano, ed energetico più in generale – commenta Simone Franzò, direttore dell’Osservatorio sull’Electricity Market dell’E&S Group – Questo scenario promettente, grazie a obiettivi di decarbonizzazione sempre più ambiziosi e disponibilità finanziarie ingenti, si scontra però con dinamiche di mercato asfittiche, come l’andamento delle installazioni di impianti alimentati da fonti rinnovabili, e con elementi perturbativi che potrebbero rallentare il ritmo di evoluzione del sistema elettrico, come l’impennata dei prezzi dell’energia”.

Dalle evidenze contenute nel rapporto, suffragate come sempre da un fitto confronto con gli operatori del settore, emerge uno scenario complessivamente positivo grazie ai progressi sia di natura normativo-regolatoria che di mercato (ad esempio, le novità nell’apertura del Mercato dei Servizi di Dispacciamento e l’introduzione delle configurazioni di autoconsumo collettivo e di Energy Community), ma restano dei nodi da risolvere.

“La nota positiva – conclude Franzò – è rappresentata dalla comunione di intenti tra i vari attori e stakeholder del mondo energy, per sperimentare nuove soluzioni in un settore che giocherà un ruolo da protagonista nella lotta ai cambiamenti climatici. È su questo spirito collaborativo e proattivo che si deve fare leva per organizzare un percorso in grado di coniugare obiettivi complessi e una roadmap credibile. Anche gli investimenti contenuti nel PNRR, per lo sviluppo del parco rinnovabile e di una rete di distribuzione resiliente, digitale e flessibile, remano nella stessa direzione”.

Il sistema elettrico infatti sta attraversando una repentina evoluzione in seguito all’effetto delle politiche di decarbonizzazione, tuttavia il raggiungimento della neutralità climatica al 2050 (e la riduzione delle emissioni di gas serra per il 2030 del 55% rispetto ai livelli del 1990, come delineato nel pacchetto Fit for 55) richiede un’importante accelerazione rispetto ai tassi registrati negli ultimi anni: al 2030 le fonti rinnovabili dovrebbero coprire il 40% del mix energetico europeo, l’efficienza energetica sul consumo di energia finale dovrebbe salire al 36% (e al 39% quella sul consumo di energia primaria), ogni anno andrebbe riqualificato almeno il 3% della superficie complessiva degli edifici pubblici e le emissioni delle nuove auto andrebbero ridotte del 55% rispetto ai livelli del 2021, per poi diventare il 100% entro il 2035, quando sarà vietata la vendita di nuove auto termiche.

Il Report tratta in particolare due temi

L’apertura del Mercato dei Servizi di Dispacciamento (e la definizione di nuovi servizi ancillari) e le Energy community, nuovi paradigmi di generazione e consumo di energia introdotti da due direttive comunitarie e in via di recepimento nel quadro normativo nazionale, che potranno abilitare una più ampia diffusione delle fonti rinnovabili e rappresentare un volano per investimenti complementari di efficienza energetica e a supporto della mobilità elettrica e della fornitura di servizi ancillari.

Il processo di apertura del MSD: le Unità Virtuali

A febbraio 2021 sono state approvate le proposte di modifica al Regolamento sulle modalità per la creazione, qualificazione e gestione di UVAM sul Mercato dei servizi di dispacciamento, tra cui l’introduzione del test di affidabilità, che ha incontrato il favore degli operatori perché in grado di far emergere le risorse dotate di flessibilità reale a discapito di quelle che sarebbero in difficoltà nell’assolvere correttamente gli ordini di dispacciamento ricevuti. Inoltre, con l’approvazione della nuova Procedura per l’approvvigionamento a termine, dal 1° maggio 2021 le aste si svolgono secondo nuove regole. I risultati delle aste mostrano che, anche con il nuovo regolamento, vi è una saturazione quasi totale dei contingenti nelle due Aree di assegnazione, peraltro con primi medi assegnati notevolmente inferiori alle basi d’asta.

A inizio agosto 2021 vi erano 272 UVAM abilitate (173 con contrattualizzazione a termine), il 10,6% in più rispetto alle 246 di luglio 2020. Il 61% delle UVAM è composto da un unico POD, in linea con lo scorso anno, il 18% da 2 POD (50 in tutto), ma si assiste alle prime abilitazioni di UVAM con un ampio numero di POD aggregati: 4 ne hanno tra 10 e 100, e 3 più di 100 (riferite in particolare a impianti di storage elettrochimico, 765 in totale, abbinati a impianti fotovoltaici in ambito domestico). Complessivamente, il numero di POD coinvolti è di 1274, quasi il triplo rispetto a luglio 2020.

Per quanto riguarda invece l’operatività delle UVAM, da settembre 2020 a luglio 2021 sono stati inviati da Terna 599 ordini di dispacciamento a salire per oltre 6.850 MWh che hanno interessato 184 UVAM di titolarità di 27 diversi BSP, caratterizzati da una quantità media di circa 11,5 MWh e una massima di 73 MWh. Dai dati emerge come, anche escludendo le chiamate a scopo di test, vi sia un forte incremento delle attivazioni che ci si augura possa continuare: nell’82% dei casi l’ordine di dispacciamento è stato eseguito fornendo almeno il 70% della quantità accettata, mentre si sono verificati circa 695 MWh di inadempimenti, pari al 12% delle quantità accettate.

Sono state effettuate, infine, una serie di analisi sulla sostenibilità economica delle UVAM alla luce della revisione del Regolamento e delle procedure di approvvigionamento a termine: le analisi mostrano che l’accesso al corrispettivo fisso ottenuto grazie alla partecipazione alle aste di approvvigionamento a termine consente al BSP di raggiungere buoni risultati economici (tanto più se riesce a formare un portafoglio di grandi dimensioni gestendo un elevato numero di risorse di flessibilità) e che i risultati sono positivi anche per i titolari degli impianti.

Le Energy Community alla prova del recepimento delle direttive europee

Nel 2020 è stata avviata in Italia la fase pilota di recepimento della Renewable Energy Directive 2018/2001 (RED II), introducendo per la prima volta nella legislazione italiana le definizioni di «Autoconsumatori di energia rinnovabile che agiscono collettivamente» e di «Comunità di Energia Rinnovabile» (REC). Nel Rapporto si analizza un campione di casi reali di comunità energetiche e gruppi di autoconsumatori collettivi nati in Italia nel corso degli ultimi mesi.

Nel complesso sono state valutate 33 iniziative – 21 comunità energetiche rinnovabili e 12 gruppi di autoconsumo collettivo – caratterizzate da una potenza media degli impianti di produzione di circa 32 kW per autoconsumo collettivo e di circa 48 kW per comunità energetiche rinnovabili. L’adozione di solare fotovoltaico come fonte di produzione di energia elettrica è predominante (96%) e compaiono nel 37% dei casi delle tecnologie a supporto, come i sistemi di misura e monitoraggio che registrano i consumi elettrici di ciascuna utenza. Inoltre, le infrastrutture per la ricarica dei veicoli elettrici e sistemi di accumulo (batterie) compaiono rispettivamente nel 15% e nel 30% dei casi identificati.

Sono emersi tre cluster principali che si stanno sviluppando nel mercato delle comunità energetiche: il Cluster 1 (“Enti pubblici e terzo settore”) è il più diffuso e si basa sulla relazione diretta tra cittadini ed ente pubblico locale, che funge da catalizzatore dell’iniziativa, e sulla possibilità di beneficiare di finanziamenti a fondo perduto o agevolati. Queste iniziative nascono per mitigare la povertà energetica e generare valore economico sul territorio, e sono anche un possibile strumento di riqualificazione di edilizia popolare. Gli impianti vengono posizionati su edifici pubblici e connessi fisicamente alle utenze dell’ente. Il cluster è caratterizzato da limitate competenze tecniche ed energetiche e da una significativa burocraticità che rende poco scalabile il modello.

Nel Cluster 2 (“Player energetico”) l’iniziativa nasce invece da un player del settore energy che spesso coinvolge il Comune locale per sfruttare la sua conoscenza del territorio e il contatto diretto con i cittadini. Gli impianti possono essere posti su edifici messi a disposizione dal Comune o da privati e PMI: nel primo caso, l’investimento è effettuato in toto dal player energetico, mentre nel secondo partecipano cittadini e PMI. Le competenze tecniche sono assicurate dal player energetico, la cui presenza può favorire la scalabilità delle iniziative se in grado di trovare un assetto sostenibile da un punto di vista tecnico e finanziario.

Infine, nel Cluster 3 (“Privati cittadini”) l’investimento è sostenuto in toto da cittadini e PMI, che possono sfruttare detrazioni fiscali e finanziamenti bancari. Questa casistica è teoricamente la meno articolata, visto il numero limitato di attori in gioco, ed è caratterizzata dalla suddivisione dei benefici economici tra i soli membri dell’aggregato. Nonostante ciò, ad oggi risulta essere la configurazione meno diffusa, perché richiede che cittadini e PMI accettino di sostenere la totalità dell’investimento e sappiano valutarla opportunamente.

Per quanto riguarda invece l’autoconsumo collettivo, sono emersi due cluster principali in cui l’impianto di produzione di energia da fonte rinnovabile è sempre installato su un edificio residenziale o di imprese ed è collegato fisicamente alle utenze comuni dell’edificio stesso nel caso di condominio. Le iniziative sono principalmente finanziate attraverso la cessione del credito associato a detrazioni fiscali e si riscontra una contestuale implementazione di interventi di efficientamento energetico dell’edificio.

Nel Cluster 1 (“Enti pubblici e terzo settore”) l’iniziativa nasce da enti pubblici o cooperative senza scopo di lucro che fungono da catalizzatori, demandando ai membri dell’aggregato il finanziamento delle iniziative stesse, per mitigare la povertà energetica sul territorio e garantire gli strumenti necessari per favorire la diffusione di risorse rinnovabili.

Viceversa, il Cluster 2 (“Player energetico”) è caratterizzato dalla presenza di un player industriale che ha le conoscenze tecniche e la capacità finanziaria per promuovere lo sviluppo di iniziative di autoconsumo collettivo, ad esempio un’impresa edile che costruisce nuove unità abitative o ristruttura edifici preesistenti: l’investimento è sostenuto dai condomini, che accedono alle detrazioni fiscali e implementano interventi per l’efficientamento degli edifici. Questa configurazione è oggi la più diffusa.

Le risultanze economiche che emergono dai business case analizzati sono interessanti, soprattutto per i player energy, perché non si esauriscono con l’investimento in nuovi impianti di generazione rinnovabili diffusi e con la rinnovata spinta sul mercato residenziale, fermo da anni ai soli utenti che vivono in edifici monofamiliari: oltre a consumare, accumulare e vendere l’energia autoprodotta, questi nuovi soggetti possono offrire servizi ancillari e di flessibilità, sfruttare altre forme di energia da fonti rinnovabili finalizzate all’utilizzo da parte dei membri, promuovere interventi integrati di domotica ed efficienza energetica, offrire la ricarica dei veicoli elettrici, assumere il ruolo di società di vendita al dettaglio, ed infine, solo per le Comunità Energetiche di Cittadini, distribuire e fornire energia elettrica ed essere aggregatore.

Conversion of Hard-to-Recycle Plastic. The Alliance to End Plastic Waste, a Global non-profit Organisation, and the Center for Regenerative Design and Collaboration (CRDC Global) announced a partnership to scale up a solution to convert hard-to-recycle plastic waste into a concrete additive for building and construction applications.

Through the collaboration, CRDC will expand its footprint in North America with the development of a 14,000 square foot production plant in York, Pennsylvania.

The company will also scale up its existing production plant in Costa Rica, from small-scale commercial production to a full-scale commercial capacity of 90 tons per day when fully operational by mid-2022.

Combined, the two facilities will be able to process up to 24,000 metric tons of plastic waste per year. They will accept all types of mixed plastic waste that would otherwise be sent to landfill or be incinerated—to produce concrete additive, RESIN8. It is suitable for numerous applications including concrete blocks and pavers, pre-cast concrete and poured-in-place concrete. The resultant material is up to 15% lighter or stronger depending on its usage, with up to 20% better insulation properties than traditional concrete. It has already been used by Habitat for Humanity to build housing in Latin America.

“CRDC Global is proud to partner with the Alliance to End Plastic Waste to put circularity to work by scaling up the production of RESIN8, a product that has a positive impact on both the plastics and the construction industries,” said Donald Thomson, Chairman & Founder of CRDC Global. “RESIN8 was designed by and for the construction industry as a functional step towards net-zero. We spent years on research and development to ensure we have a process that can be rapidly scaled to help resolve the waste plastic dilemma.”

“The Alliance is on a mission to end plastic waste in the environment—which means finding viable solutions to advance a circular economy and ensuring their ability to scale for impact. Together with CRDC, we can help drive environmental, economic and social value for hard-to-recycle plastics,” said Jacob Duer, President and CEO of the Alliance. “We’re excited to deliver this solution to the North and Central American markets, with the aim of bringing this to a global audience.”

“We are glad to see innovative solutions like RESIN8 move forward to help improve reuse of plastic waste,” said Marc Forman, President of Georgia-Pacific Recycling, a partner of CRDC. “At Georgia- Pacific, we actively engage in continuous improvement and exploration of innovative solutions that benefit society as part of our business strategy and success measures. In this respect, we welcome the opportunity to work with this unique effort to produce building materials from mixed, hard-to-recycle plastic waste, and we’re looking forward to helping CRDC scale this initiative in the U.S.”

About the Alliance to End Plastic Waste

The Alliance to End Plastic Waste is an international non-profit organisation partnering with government, environmental and economic development NGOs and communities around the world to address the challenge to end plastic waste in the environment. Through programmes and partnerships, the Alliance focuses on solutions in four strategic areas: infrastructure, innovation, education and engagement, and clean up. As of January 2021, the Alliance has more than 50 member companies and supporters representing global companies and organisations across the plastic value chain.

Energy Performance Contracts in PA nella strategia di Procurement per la neutralità climatica. Lo scenario caratterizzato da obiettivi di efficientamento energetico e decarbonizzazione di crescente impatto ed ambizione (20% al 2020; 43% PNIEC al 2030; Fit-For-55% al 2030; neutralità al 2050), pongono il problema della definizione degli strumenti di public procurement più idonei per approcciare target così ambiziosi.

Autore: Andrea Brunetta

La riduzione a zero delle emissioni climalteranti degli edifici implica:

1) imponenti interventi edili di coibentazione degli involucri edilizi caratterizzati da elevati costi e da lunghi periodi di ammortamento per la sostenibilità della spesa;

2) importanti operazioni di riconversione impiantistica tesi alla sostituzione delle centrali termiche a metano con tecnologie elettriche, come le pompe di calore, associate all’autoproduzione e accumulazione fotovoltaica, oltre che alla riqualificazione a LED dell’illuminazione interna, in chiave di sostituzione carbonica.

Questi straordinari obiettivi di neutralità climatica impongono l’adozione di una strategia di public procurement anch’essa straordinaria.

Gli Energy Performance Contracts (EPC) introdotti dal D.Lgs. 102/2014 e integrati nella disciplina dei PPP del Codice dei Contratti Pubblici D.Lgs. 50/2016 (CCP) possono costituire l’asse centrale di questa strategia.

SCENARIO E OBIETTIVI DI NEUTRALITA’ CLIMATICA AL 2050

Lo scenario caratterizzato da obiettivi di efficientamento energetico e decarbonizzazione di crescente impatto ed ambizione (20% al 2020, PNIEC 2030; Fit for 55% al 20230, neutralità energetica al 2050), pongono un problema di definizione di strategia di public procurement più idonea per approcciare simili ambiziosi target.

I predetti obiettivi, se proiettati sull’esteso patrimonio immobiliare pubblico, appaiono nel contempo sia temporalmente prossimi sia quantitativamente e qualitativamente impegnativi: in termini economici, tecnici, procedurali, metodologici.

Le pubbliche amministrazioni registrano importanti spese storiche nella gestione Calore degli immobili di proprietà oltre che discrete spese nell’approvvigionamento di energia elettrica degli edifici, specie per l’illuminazione interna.

La gestione dei relativi contratti di manutenzione e approvvigionamento energetico appare però frazionata e non pienamente integrata in una prospettiva strategica unitaria volta alla riduzione del fabbisogno, ma caratterizzata da interventi episodici e frammentari.

Gli straordinari obiettivi di neutralità climatica al 2050, impongono invece l’adozione di una strategia anch’essa non convenzionale, innovativa, straordinaria.

La riduzione verso lo zero di emissioni climalteranti riferita ai consumi energetici degli edifici (gas ed energia elettrica), implica infatti due principali linee di intervento:

1) imponenti interventi edilizi di coibentazione degli involucri edilizi, coibentazioni verticali, orizzontali e delle superfici trasparenti, caratterizzati da elevati costi ed elevati periodi di ammortamento per la sostenibilità della spesa;

2) sfidanti operazioni di riconversione impiantistica tesi alla sostituzione delle centrali endotermiche a combustione di gas metano, con tecnologie interamente elettriche come le pompe di calore (c.d. sostituzione carbonica), e rafforzamento dell’autoproduzione fotovoltaica oltre che la riqualificazione a led dell’illuminazione interna;

Il suddetto panorama di interventi assume una dimensione difficilmente approcciabile con gli strumenti di appalto tradizionali (Conventional Procurement), ed implicano la definizione di una strategia di approvvigionamento alternativa, non convenzionale, straordinaria.

Una strategia di public procurement basata su appalti tradizionali (c.d. conventional procurement) e finalizzata agli obiettivi sopra delineati rischia di essere inefficace ed intempestiva. Gli schemi di approvvigionamento tradizionali (CP) sono infatti caratterizzati da crescente complessità procedurale, elevato rischio legale-giudiziario, elevata quota di rischio operativo (rischio progettazione, rischio costruzione, rischio gestione) trattenuto dalle PA, notevole rigidità.

Essi non si prestano a costituire strumenti flessibili in grado di incorporare nel tempo dell’esecuzione, in modo dinamico, ulteriori finanziamenti o innovazioni tecnologiche che possono sopravvenire in fase esecutiva.

Lo scenario sin qui tratteggiato sembra suggerire alcune riflessioni circa le caratteristiche che debbano avere gli strumenti di procurement utili ad aggredire degli obiettivi così ambizioni, in un contesto così complesso.

Occorre infatti mettere in campo strumenti approvvigionamento pubblico in grado di rispondere alle summenzionate criticità, in particolare:

– strumenti contrattuali onnicomprensivi, multi-obiettivo, multi-funzione e multiservizi tecnologici, di finanziamento, progettazione, realizzazione, gestione delle opere di efficienza energetica, oltre che di fornitura del vettore energetico;

– strumenti contrattuali che facciano convergere nel medesimo strumento gestione/conduzione/manutenzione di impianti termotecnici ed elettrotermici, e che riuniscano la fornitura dei vettori GAS ed Energia Elettrica in chiave di convergenza energetica, atti a realizzare la sostituzione carbonica e superare il conflitto di interesse latente nella sostituzione carbonica stessa;

– strumenti contrattuali flessibili in grado di inseguire il fabbisogno rapidamente cangiante, offrendo una prospettiva graduale e flessibile di avvicinamento alla neutralità climatica, e in grado di incorporare nuovi obiettivi/finanziamenti pubblici o nuove tecnologie che potranno sopraggiungere nella prospettiva al 2050;

– strumenti contrattuali di durata medio-lunga atti a configurare un equilibrio economico-finanziario in grado di sostenere gli ammortamenti connessi agli elevati tempi di ritorno degli investimenti edilizi relativi alle coibentazioni degli involucri edilizi;

– strumenti contrattuali in grado di combinare e cumulare nella missione della neutralità sia investimenti pubblici sia investimenti privati a ciò finalizzati in chiave di moltiplicatore di investimenti;

– strumenti contrattuali in grado di massimizzare il trasferimento agli operatori privati (come ESCO), le massime quote di oneri e rischi costruttivi e gestionali, nella consapevolezza che essi operatori possono disporre di maggiori livelli di efficienza e tempestività reattiva per l’adeguamento al contesto e l’inseguimento del fabbisogno;

– strumenti contrattuali in grado di definire/monitorare/verificare con accuratezza il raggiungimento degli obiettivi di efficienza energetica prestabiliti e di garantire il monitoraggio e la permanenza dei livelli di performance gestionale atti a garantire nel tempo l’efficienza energetica raggiunta, ed eventualmente intervenire per ripristinarla;

Andrea Brunetta, Master Management MIP-Polimi, manager funzionario pubblico con esperienza 15ennale nella gestione giuridica, finanziaria e tecnica di uffici preposti alla manutenzione del patrimonio pubblico e delle relative gare d’appalto, con particolare specializzazione nella gestione degli aspetti giuridici ed economico-finanziari dei partenariati pubblico privati e dei contratti energetici.

Autore di numerose pubblicazioni in materia dei PPP/EPC, formatore e consulente per diverse Amministrazioni Pubbliche Regionali sulla materia dei PPP/EPC.